Erbschaftssteuer bei Immobilien: Freibeträge, Steuerklassen & Rechner

Was Sie jetzt über die Änderungen zur Erbschaftssteuer im Jahressteuergesetz seit Januar 2023 wissen müssen, erfahren Sie hier. Im Ratgeber erhalten Sie außerdem grundlegende Informationen zur Erbschaftssteuer auf Immobilien: Welche Freibeträge & Steuerklassen gibt es? Wie viel Erbschaftssteuer muss ich zahlen? Kann ich die Erbschaftssteuer umgehen?

Mit unserem Erbschaftssteuerrechner können Immobilien-Erben Ihre individuelle Erbschaftssteuer berechnen. Die kostenlose Immobilienbewertung bietet außerdem Informationen zum Verkehrswert der Immobilie und bildet somit die Grundlage zur Berechnung der Erbschaftssteuer-Höhe.

Inhalt:

- Wann fällt Erbschaftssteuer für eine Immobilie an?

- Erbschaftssteuer Höhe: Freibeträge und Steuerklassen

- Erbschaftssteuerrechner: So wird die Erbschaftssteuer berechnet

- Erbschaftssteuer umgehen: Wann ist eine geerbte Immobilie steuerfrei?

- Änderungen bei der Immobilienbewertung in 2023

- Erbschaftssteuer-Erhöhung: Auswirkungen für Immobilienbesitzer

- Wie kann ich die Steuerbelastung beim Immobilienerbe senken?

- Ablauf: Erbschaftssteuer auf Immobilien Schritt für Schritt erklärt

- FAQ: Häufige Fragen zur Erbschaftssteuer

- Grundsätzlich müssen Sie auf geerbtes Vermögen immer Steuern zahlen. Das gilt auch bei geerbten Immobilien. Je nach Verwandtschaftsgrad sind jedoch bestimmte Freibeträge vorgesehen.

- Die Höhe der Erbschaftssteuer basiert auf dem Verkehrswert des Objektes, von dem Sie den zutreffenden Freibetrag abziehen und die Steuer dann abhängig von Ihrer Erbschaftssteuerklasse berechnen.

- Das Finanzamt berechnet die zu zahlende Erbschaftssteuer. Ein professionelles Wertgutachten kann Ihre Steuerlast reduzieren.

- Eine Neuauflage des steuerlich relevanten Bewertungsgesetzes sorgt seit Januar 2023 für eine höhere Bewertung von Immobilien. Die Erbschaftssteuer steigt dadurch ebenfalls.

- Die Immobilienbewertung von ImmoScout24 ist schnell und kostenlos. Mit diesem Wertgutachten erhalten Sie eine erste Orientierung zum Verkehrswert der geerbten Immobilie. Dieser bildet die Grundlage zur Berechnung der anfallenden Erbschaftssteuer.

In Deutschland wird die Erbschaftssteuer immer dann fällig, wenn Sie Geld, ein Unternehmen, Aktien oder die Immobilie einer verstorbenen Person erben und das Erbe annehmen. Aber ob tatsächlich eine Erbschaftssteuer anfällt oder nicht, hängt vom Wert der Immobilie sowie von Ihrem Verwandtschaftsgrad zur verstorbenen Person ab. Durch geltende Freibeträge und unterschiedliche Erbschaftssteuerklassen kann die Steuer recht gering ausfallen. Wenn das geerbte Vermögen unter dem Freibetrag liegt, wird sie gar nicht erst erhoben.

Als Kind haben Sie einen Freibetrag von 400.000 Euro, wenn Ihre Eltern Ihnen eine Immobilie vererben. Alles, was über diesen Betrag hinaus geht, muss versteuert werden. Und es ist immens wichtig, dass Sie sich rechtzeitig mit einer möglichen Erbschaftssteuer auseinandersetzen. So wissen Sie bereits früh, ob und wie viel Sie zahlen müssen.

Soweit zum allgemeinen Verständnis der Erbschaftssteuer. Tatsächlich war bis Ende 2022 die Erbschaftssteuer für Erb:innen aus einem sehr nahen Verwandtschaftsverhältnis selten ein Problem. Der großzügige Freibetrag reduzierte den zu versteuernden Wert der Immobilie und ergab in den meisten Fällen eine überschaubare Erbschaftssteuer.

Mit der Novellierung des Bewertungsgesetzes (BewG), könnte sicher Immobilienwert ab 2023 bei Wohnhäusern und Eigentumswohnungen „leicht um 20 bis 30 Prozent erhöhen“, so die Einschätzung des Eigentümerverbands Haus und Grund Deutschland. Bei gewerblichen Immobilien möglicherweise sogar um die Hälfte. In diesem Ratgeber erfahren Sie mehr über das was, warum und wie.

Die Frage, wie hoch die Erbschaftssteuer in Deutschland ausfällt, ist wesentlich für Ihre Entscheidung, ob Sie das Immobilienerbe überhaupt annehmen möchten.

Dazu ist es wichtig, zu verstehen, wie sich Erbschaftssteuern errechnen. Die Erbschaftssteuer bemisst sich …

- am aktuellen Verkehrswert der Immobilie.

- an den Freibeträgen, die je nach Verwandtschaftsgrad variieren.

- an der Höhe des zu versteuernden Wertes sowie an der Steuerklasse.

Während Freibeträge und auch Steuersätze gleichbleiben, wurde die Immobilienbewertung an die Realität angepasst, wie es auch bereits bei der Grundsteuer in 2022 geschehen ist. Außerdem wurde das steuerlich relevante Bewertungsgesetz, das im Wesentlichen auf die ImmoWertV zugreift, an die neue Version der Immobilienbewertungsverordnung vom 14. Juli 2022 angepasst.

Das führt dazu, dass eine Immobilie, die 600.000 Euro wert war, nach der Neubewertung 800.000 Euro wert sein könnte. Auch wenn Immobilienbesitzer:innen damit auf dem Papier vermögender sind, so steigt auch die Erbschaftssteuer, die einen prozentualen Anteil von 7 bis 50 Prozent vom Betrag jenseits der Freibetragsgrenze ausmacht. Immobilienexpert:innen prognostizieren eine für einige kaum zu stemmende Steuerlast.

| Übertragung Immobilie | Wert 600.000 (2022) | Wert 800.000 (2023) | |

| Freibetrag bei einem Kind | 400.000 € | 400.000 € | |

| verbleiben | 200.000 € | 400.000 € | |

| Versteuerung | Mit 11% (bis 300.000 €) | Mit 15% (bis 600.000 €) | |

| Erbschaftssteuer | 22.000 € | 60.000 € |

Tabelle: Beispiel zur Berechnung der Erbschaftssteuer

Wer ab 2023 eine Immobilie durch Erbschaft oder Schenkung bekommt, ist, nach aktuellen Einschätzungen mit hohen Kosten durch die Erbschaftssteuer bzw. Schenkungssteuer konfrontiert.

Gut zu wissen:

Die hohe Erbschaftssteuer wird nicht in jedem Fall fällig. Normalerweise findet die Immobilienbewertung nach dem Vergleichswertverfahren statt. Fehlen Vergleichswerte – und nur dann – kommt das Sachwertverfahren zum Zug.

Die Anpassungen im BewG betreffen auf besonders empfindliche Weise genau dieses Verfahren. Auch das Ertragswertverfahren für Renditeobjekte erfährt einige Anpassungen.

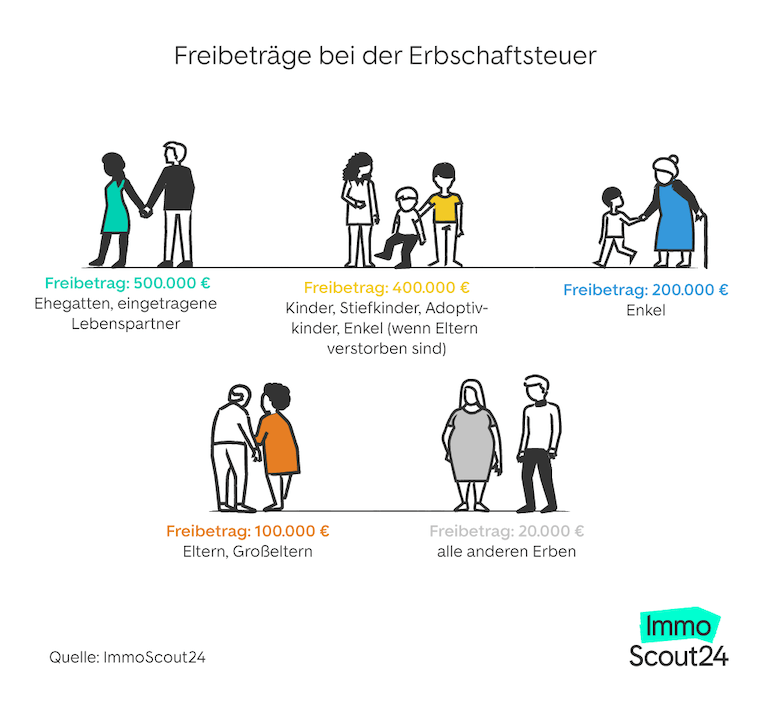

Als erbende Person steht Ihnen ein Freibetrag zu, auf den Sie keine Steuern zahlen müssen. Den Freibetrag können Sie von der Erbschaft abziehen. Erst auf die Summe, die nach Abzug übrigbleibt, erhebt das Finanzamt die Erbschaftssteuer. Für die Höhe des Freibetrags sind der Verwandtschaftsgrad und die sich daraus ergebende Steuerklasse ausschlaggebend.

| Verwandtschaftsgrad | Freibetrag bei Erbschaftssteuer |

| Ehegatt:in, eingetragene Lebenspartner:in | 500.000 € |

| Kinder, Stiefkinder | 400.000 € |

| Enkelkinder | 200.000 € |

| Eltern, Großeltern | 100.000 € |

| Alle anderen Erb:innen | 20.000 € |

Erb:innen werden nach dem Erbrecht in drei Steuerklassen eingeteilt (§ 15 Steuerklassen ErbStG). Die Steuerklassen ergeben sich allein aus dem Verwandtschaftsverhältnis und hängen nicht mit den Einkommenssteuerklassen zusammen. Je nachdem, zu welcher Steuerklasse Sie gehören, erhebt das Finanzamt unterschiedlich gestaffelte Erbschaftssteuersätze:

- Steuerklasse I:

Eheleute, Kinder, Stiefkinder, Enkelkinder, Urenkelkinder, Eltern, Großeltern

- Steuerklasse II:

Eltern und Großeltern (sofern sie nicht zur Steuerklasse I zählen), Geschwister, Neffen, Nichten, Stiefeltern, Schwiegerkinder, Schwiegereltern, geschiedene Eheleute - Steuerklasse III:

Alle weiteren Erb:innen

| Zu versteuernde Erbschaft nach Abzug der Freibeträge | Steuerklasse I | Steuerklasse II | Steuerklasse III |

| Bis 75.000 € | 7 % | 15 % | 30 % |

| Bis 300.000 € | 11 % | 20 % | 30% |

| Bis 600.000 € | 15 % | 25 % | 30 % |

| Bis 6.000.000 € | 19 % | 30 % | 30 % |

| Bis 13.000.000 € | 23 % | 35 % | 50 % |

| Bis 26.000.000 € | 27 % | 40 % | 50 % |

| Über 26.000.000 € | 30 % | 43 % | 50 % |

Um die Erbschaftssteuer für Immobilien zu berechnen, benötigen Sie zunächst den aktuellen Verkehrswert. Ziehen Sie davon den Freibetrag ab, der von Ihrem Verwandtschaftsgrad und somit Ihrer Erbschaftssteuerklasse abhängt. Daraus ergibt sich der Steuersatz für das Immobilienerbe.

Tipp: Schnelle, kostenlose Immobilienbewertung von ImmoScout24 nutzen

Wir bieten Ihnen die Möglichkeit, die Immobilienbewertung Ihrer geerbten Immobilie innerhalb weniger Minuten kostenlos vorzunehmen. So erhalten Sie einen guten ersten Eindruck vom aktuellen Verkehrswert Ihrer Immobilie.

| Wert der Immobilie | 407.000 € |

| Verwandtschaftsgrad Neffe/Nichte | 20.000 € Freibetrag |

| Zu versteuernder Betrag | 387.000 € |

| Neffe/Nichte (Steuerklasse II) | 25 % |

| Erbschaftssteuer | 96.750 € |

Das von Ihrer Tante geerbte Haus ist 407.000 Euro wert. Treten Sie das Erbe an, liegt Ihr Freibetrag für die Erbschaftssteuer bei 20.000 Euro. Ihre zu versteuernde Erbschaft beträgt daher 387.000 Euro. Als Nichte oder Neffe gehören Sie zur Steuerklasse II. Bei einem Steuersatz von 25 Prozent zahlen Sie 96.750 Euro Erbschaftssteuer.

| Wert der Immobilie | 407.000 € |

| Verwandtschaftsgrad Kind | 400.000 € Freibetrag |

| Zu versteuernder Betrag | 7.000 € |

| Kind (Steuerklasse I) | 7 % |

| Erbschaftssteuer | 490 € |

Das von Ihrem Vater geerbte Haus ist 407.000 Euro wert. Als Kind gehören Sie zur günstigen Steuerklasse I. Nach Abzug Ihres Freibetrags von 400.000 Euro beträgt Ihre zu versteuernde Erbschaft 7.000 Euro. Bei einem Steuersatz von sieben Prozent zahlen Sie 490 Euro Erbschaftssteuer.

Steuerfrei erben Sie eine Immobilie, wenn Sie als verwitwete:r Ehepartner:in oder Lebenspartner:in im Eigenheim bleiben. Das gilt unabhängig von Wert und Größe der Immobilie. Dafür muss die erblassende Person vor ihrem Tod selbst in dem Objekt gewohnt haben. Zudem gilt die Auflage, dass Sie dort die nächsten zehn Jahre wohnen müssen, um die Zahlung der Erbschaftssteuer zu umgehen. Möchten Sie innerhalb dieser zehnjährigen Frist das geerbte Haus doch verkaufen oder vermieten, wird die Steuer wiederum fällig.

Auch Kinder erben eine Immobilie steuerfrei, wenn sie dort für mindestens zehn Jahre wohnen. Hier gilt aber eine Obergrenze von 200 Quadratmetern Wohnfläche. Sollte die Immobilie größer sein, muss die restliche Fläche versteuert werden.

Tipp: Erbschaftssteuer durch vorzeiten Verkauf umgehen

Viele Immobilienbesitzer:innen machen sich schon zu Lebzeiten Gedanken zur späteren Erbschaftssteuer. Ein beliebter Weg ist die Hausübergabe an Kinder in Form einer Schenkung, was einer vorgezogenen Erbschaft entspricht, auf die keine Erbschaftssteuer erhoben wird. Das gilt allerdings nur, wenn die Freibeträge ausreichen, die alle zehn Jahre neu ausgeschöpft werden können. Eine interessante Alternative kann der Verkauf innerhalb der Familie sein.

Wird eine Immobilie überschrieben – als Erbe oder auch Schenkung, muss zunächst der Immobilienwert geschätzt werden. Das geschieht über Berechnungsfaktoren. Einige dieser Faktoren wurden nun per Gesetzesbeschluss zum Januar 2023 geändert und führen zur erhöhten Steuerlast im Erbfall.

1. Sachwertverfahren

Die Ermittlungen des Gebäudesachwertes wurden wie folgt angepasst:

- Ergänzung von Baupreisindex, Regionalfaktor und Alterswertminderungsfaktor

- der bestehende gesetzliche Sachwertfaktor wurde angehoben

- Erhöhung der Gesamtnutzungsdauer von 70 auf 80 Jahre (für Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum)

2. Ertragswertverfahren

Inhaltlich hat sich hier die Ermittlung der Bewirtschaftungskosten geändert. Statt der bisherigen pauschalen Ermittlung auf Basis eines Prozentsatzes der Jahresmiete werden die Bewirtschaftungskosten jetzt auf Basis der Quadratmeteranzahl, des Rohertrags und unter Aufschlüsselung auf Verwaltungskosten, Instandhaltungskosten und Mietausfallwagnis ermittelt. Außerdem werden die pauschalen Liegenschaftszinssätze herabgesetzt.

Insgesamt steigen die Werte von Ein- und Zweifamilienhäusern sowie von Eigentumswohnungen also enorm. Das gilt aber nur, wenn keine Vergleichspreise vorhanden sind und das Vergleichswertverfahren daher nicht angewendet werden kann.

Was das in der Praxis bedeutet:

Nach vorsichtigen ersten Prognosen aus dem Immobiliensektor werden die Änderungen nicht ganz so flächendeckende und dramatische Auswirkungen haben. Das liegt daran, dass im Sachwertverfahren der vom Gutachterausschuss ermittelte Sachwertfaktor Vorrang hat vor dem per Gesetz festgelegten. Es wäre also denkbar, dass die örtlichen Gutachterausschüsse eigene Sachwertfaktoren verstärkt ermitteln werden.

Die zweite gute Nachricht ist: Den Erhöhungen des Verkehrswertes über die Berechnungsfaktoren kann dadurch entgegengetreten werden, dass Sie ein eigenes Sachverständigengutachten beauftragen. Sollte dieses einen niedrigeren Verkehrswert ausweisen, können Sie es beim Finanzamt als Beleg für den niedrigeren Wert einreichen.

Um sich Klarheit über die Höhe der Erbschaftssteuer nach der Erbschaftssteuererhöhung 2023 zu verschaffen, ist eine professionelle Immobilienwertermittlung der erste Schritt. Möglicherweise kann ein niedrigerer Wert nachgewiesen werden. Unter Umständen ist für Ihre Immobilie aber auch das Vergleichswertverfahren anwendbar.

Wer sofort nach der Erbschaft in die geerbte Immobilie einzieht und dort mindestens zehn Jahre wohnen bleibt, kann sich damit die gesamte Erbschaftssteuer sparen. Für Kinder und Enkelkinder gilt: Das Haus darf nicht mehr als 200 Quadratmeter Wohnfläche besitzen, alles darüber hinaus fällt unter die Erbschaftssteuer.

Sie haben mehrere Möglichkeiten, um die Steuerbelastung beim Immobilienerbe zu verringern. Lassen Sie sich am besten professionell beraten, wenn Sie eine hohe Steuer erwarten. Folgende Möglichkeiten kommen infrage:

- Nachlassverbindlichkeiten: Verbindlichkeiten wie Schulden der erblassenden Person, Beerdigungskosten, Erbscheingebühren sowie Kosten für die Testamentseröffnung können die Steuerlast senken. Das Finanzamt erkennt 10.300 Euro als Pauschalsumme ohne Nachweise an.

- Verkehrswertgutachten: Beauftragen Sie ein professionelles Verkehrswertgutachten, um den genauen Immobilienwert zu ermitteln. Das Finanzamt legt die Steuer nämlich nur anhand einer groben Schätzung fest. Eine unabhängige Immobilienbewertung kann zu einem deutlich geringeren Wert kommen, was die Steuerlast reduziert.

- Vermietete Immobilien: Bei vermieteten Objekten müssen Sie nur auf 90 Prozent des Verkehrswertes Steuern zahlen und erhalten gewissermaßen 10 Prozent Rabatt auf die Steuerlast.

Haben Sie ein Haus oder eine Eigentumswohnung geerbt, müssen Sie nicht nur steuerrechtliche Fragen klären, sondern meist auch entscheiden, was mit der Immobilie passieren soll. Wollen Sie nicht selbst einziehen, können Sie das Objekt mithilfe eines:einer Makler:in verkaufen oder vermieten – oder aber das Erbe ausschlagen. In jedem Fall gilt es, den Immobilienwert zu berechnen, Mietpreisverordnungen zu beachten und Fristen zu wahren. Schließlich wollen Sie mit einer verschuldeten Immobilie nicht in eine finanzielle Schieflage geraten.

Das Finanzamt bestimmt den Wert einer Immobilie über die Grundvermögensbewertungsverordnung. Damit Sie die Höhe der Erbschaftssteuer berechnen können, müssen Sie als Erstes den Wert der Immobilie kennen. Bei ImmoScout24 können Sie einfach, schnell und kostenlos den Immobilienwert erfahren. Legen Sie gleich los!

Sie beschreiben Ihre Immobilie

Geben Sie die Daten Ihrer Immobilie in das Formular oben ein. Bereits wenige Angaben genügen.

Wir berechnen Ihren Verkaufswert

Wir vergleichen Ihre Immobilie mit Millionen anderer Objekte und errechnen so den Verkaufswert. Individuelle Anforderungen nehmen wir telefonisch auf.

Sie erhalten Ihre Bewertung per Mail

Sie erhalten Ihre Immobilienbewertung per Mail und erhöhen so Ihre Chance auf einen Verkauf zum Top-Preis.

Ein geerbtes Haus bedeutet erst einmal Schriftverkehr mit dem Finanzamt, denn sämtliche Erbschaften in Deutschland unterliegen laut Gesetz der Steuerpflicht. Innerhalb von drei Monaten nach dem Tod eines Menschen, der Sie als Erb:in eingesetzt hat, müssen Sie das Finanzamt über die Erbschaft informieren. Alles andere wäre womöglich Steuerhinterziehung. Die Finanzbehörde kann noch Jahre später die Erbschaftssteuer von Ihnen einfordern und sogar ein Strafverfahren gegen Sie einleiten.

- Wann wird die Erbschaftssteuer fällig?

-

Wenn jemand stirbt und Sie ein Grundstück oder Haus erben, müssen Sie auf dieses Erbe Erbschaftssteuer zahlen, sofern den für Sie geltenden Freibetrag überschreiten. Das gilt auch für andere Arten von geerbtem Vermögen. Das Erbschafts- und Schenkungssteuergesetz regelt die Höhe der anfallenden Steuer.

- Wann ist eine geerbte Immobilie steuerfrei?

-

Kinder, Eheleute und Lebenspartner:innen müssen keine Erbschaftssteuer zahlen, wenn die verstorbene Person vor ihrem Tod in dem Haus gelebt hat und die erbende Person noch mindestens zehn Jahre lang darin wohnen wird. Die Erbschaftssteuer für Kinder fällt ab einer Fläche von über 200 Quadratmetern an.

- Wer erhebt die Erbschaftssteuer auf Haus, Wohnung oder Grundstück?

-

Das Finanzamt erhebt die Erbschaftssteuer und wird sich nach Ausstellung des Erbscheins mit Ihnen in Kontakt setzen. Zudem haben Sie die Pflicht, innerhalb von drei Monaten nach dem Todesfall mit dem Finanzamt zu kommunizieren.

- Wie wird die Erbschaftssteuer für Immobilien berechnet?

-

Zur Berechnung der Erbschaftssteuer benötigen Sie zunächst den aktuellen Verkehrswert der Immobilie. Davon wird dann der Freibetrag abgezogen. Die genaue Besteuerung hängt von Ihrer Erbschaftssteuerklasse ab, die sich wiederum aus Ihrem Verwandtschaftsgrad zur verstorbenen Person definiert.

- Wie hoch ist die Erbschaftssteuer für Immobilien?

-

Die Höhe der Erbschaftssteuer bei Immobilien hängt vom Wert des Objektes, von Ihrem Verwandtschaftsgrad zur vererbenden Person, vom Freibetrag sowie von Ihrer Steuerklasse aus der Erbschaftssteuertabelle ab.

- Gibt es für die Zahlung der Erbschaftssteuer Fristen?

-

Sie müssen die Erbschaftssteuer erst dann zahlen, wenn das Finanzamt Sie dazu auffordert. Jedoch müssen Sie den Erbfall innerhalb von drei Monaten nach Tod der vererbenden Person beim Finanzamt melden.

Diese Artikel könnten Sie auch interessieren

- Grunderwerbssteuer

- Sparen für Grunderwerbssteuer

- Steuern sparen mit Immobilien

- Erbschaftssteuer reduzieren

- Hausverkauf als Erbengemeinschaft

- Steuer bei Hausverkauf

- Spekulationssteuer

- Spekulationsfrist

- Nießbrauch & Nießbrauchrecht

- Steuern sparen beim Umzug